طريقة كتابة الشيك بالحروف الشيك هو مستند يأمر البنك بدفع مبلغ معين من المال من حساب الشخص إلى الشخص الذي صدر الشيك باسمه، يكتب الساحب تفاصيل مختلفة، بما في ذلك المبلغ النقدي والتاريخ و المدفوع لأمره على الشيك.

طريقة كتابة الشيك بالحروف

- نسجل المبلغ بالأرقام في المربع العلوي للشيك.

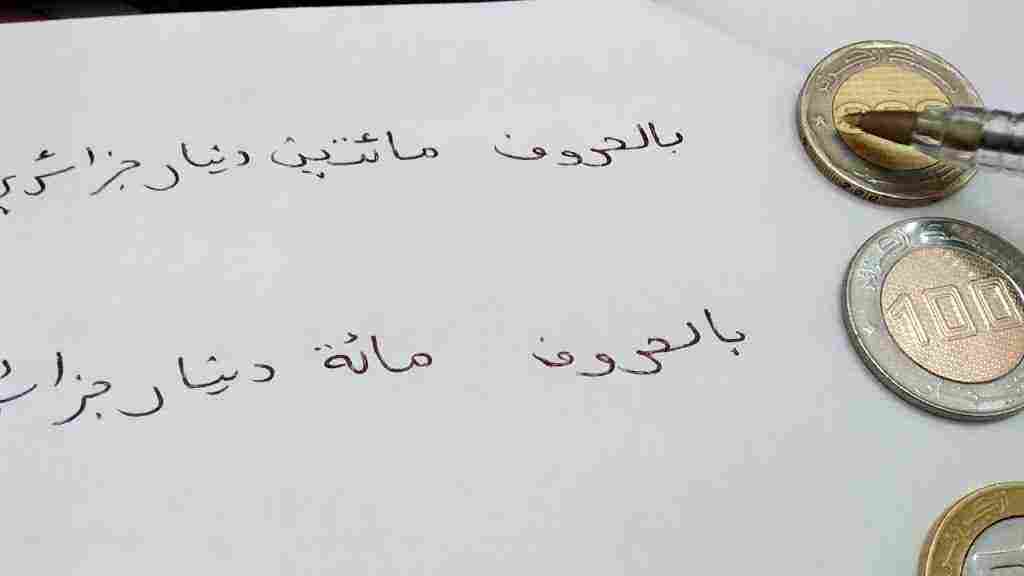

- كتابة المبلغ كاملاً بالأحرف (علامات الترقيم) وبدون أخطاء إملائية أمام عبارة “دفع ثمن هذا الشيك” وإغلاق المساحة المتبقية، إن وجدت بخط مستقيم.

- كتابة اسم المستفيد بشكل صحيح أمام عبارة الأمر أو تركه فارغًا (أي حامله).

- كتابة تاريخ ومكان التحرير.

- يمكنك استخدام هذا الموقع لتحويل الأرقام إلى أحرف وبعدة لغات

أطراف الشيك

ورقة الشيكات هي جزء من دفتر شيكات يصدره بنك للعميل الذي لديه حساب جاري في هذا البنك ، وتتكون ورقة الشيكات من عدة ركائز مهمة وهي:

- البنك: يظهر اسم البنك بشكل أساسي على الشيك ورقة وعادة ما يكون اسم البنك على وجه واحد من الشيك من أعلى، وبالنسبة للبنك الحرية الكاملة في تصميم ورقة الشيك الصادرة عن الإجراءات الأمنية مع طباعة الصورة.

- اسم الساحب: هو الزبون الذي يكتب ورقة الشيك من دفتر الشيكات الخاص به سواء من الأفراد أو المؤسسات.

- اسم المستفيد: هو الشخص الذي سيستفيد من المبلغ المصروف على الشيك، وهذه الخانة أعلى الشيك مصحوبة بكلمة دفع تحت هذا الشيك لأمر … إلخ.

- مبلغ الدفع: كتابة مبلغ المال بالأرقام والحروف، ويجب أن تكون متطابقة مع علامات الترقيم وعلامات الترقيم.

- رقم الحساب: هو رقم حساب الساحب الذي يكتبه البنك في الشيك لتسهيل صرف الشيك والقيود المصرفية.

- توقيع الساحب: وهو مكان يوقع فيه الساحب توقيعه المعتمد من البنك.

- تاريخ الشيك: تاريخ صرف الشيك وليس تاريخ تحريره. يجب أن يتضمن اليوم والشهر والسنة.

يرشح لك موقع زيادة الإطلاع على المزيد من المعلومات حول الفرق بين الشيك والكمبيالة وأهمية كل منهم من خلال الرابط التالي: الفرق بين الشيك والكمبيالة وأهمية كل منهم

طريقة كتابة الشيك باللغة العربية

ولكي يعتبر الشيك ساري المفعول ولا يعترض البنك عليه عند صرفه للمستفيد، يجب على الساحب كتابة الشيك بطريقة صحيحة خالية من الأخطاء، وهي كالتالي:

- يجب كتابة المستفيد في ثلاثة أقسام على الأقل في صندوق لأمر … إلخ، بحيث يضمن الدرج عدم وجود نقود الشيك لصالح مستفيد آخر.

- الكلمة المكتوبة على الشيك: يصرف إلى المستفيد الأول، وهذه الكلمة تضمن دفع مبلغ الشيك للمستفيد فقط.

- تسجيل تاريخ الشيك، وهو تاريخ صرف الشيك. نذكر هنا أن بعض البنوك تتصرف في الشيك مباشرة في تاريخ استحقاق صرف الشيك، وتلتزم البنوك بصرف الشيك في تاريخ الشيك إذا كان مكتوبًا على الشيك، أي إذا كتب الساحب الكلمات التالية: تاريخها، CO، إلى الحساب، أو //.

- المبلغ مكتوب برقم في عمود العملة، وفي خانة المبلغ ومقداره يتم كتابة الرقم حرفيًا بالكلمات، ونلاحظ هنا أن البنك يعترض على صحته إذا اختلف الرقم عن كلمات، أو يوجد خطأ في الكلمات، أو تعديل الكلمات، كل هذه الأخطاء تجبر البنك على إعادة الشيك للعميل لتصحيحه.

- يتم كتابة توقيع الساحب في صندوق توقيع الساحب، وكما ذكرنا، يجب أن يكون توقيع الساحب ساري المفعول ومعتمد من البنك.

أنواع الشيكات

- الشيك المعتمد: يُعرف أيضا بأنه الشيك المصدق وهو الذي يتم التحقق منه من قبل البنك، أي من خلال تأكيد موظف البنك أن كاتب الشيك لديه أموال كافية وأن توقيعه حقيقي، ونتيجة لذلك، يمكن لأي شخص قبول هذا الشيك مع ضمان عدم ارتداده أو إرجاعه؛ بالإضافة إلى افتراض أن الشيك صالح.

- يضيف البنك طابعًا وتوقيعًا على الشيك؛ نظرًا لأن هذه الشيكات تعتبر رسمية، فإن الأموال الخاصة بهذه الشيكات متاحة في غضون يوم واحد بعد إيداع الشيك، وبالمقارنة مع الشيكات الشخصية، فإن الشيك المعتمد هو الأكثر موثوقية، وذلك لأن الشيك الشخصي لا يضمن أن مالك الشيك لديه ما يكفي من المال في البنك لتغطية السداد.

- الشيك المصرفي: يُعرف الشيك المصرفي بالشيك المكتوب من قبل البنك أو أي مؤسسة مالية أخرى على رصيده الخاص وموقعًا من قبل أمين صندوق البنك أو أي موظف آخر.

- يعتبر الشيك المصرفي أكثر أمانًا للبائعين لأنه لا يمكن ارتداده، وبسبب هذا الأمان، يتم استخدام هذا النوع من الشيك في الصفقات الكبيرة وبين الشركات التي لا تعرف بعضها البعض، لأن هذه الشيكات يمكن صرفها من البنك بغض النظر عن وجود أموال في حساب صاحب الشيك أم لا.

- الشيك السياحي: هو شيك مسحوب من قبل بنك على أحد فروعه بالخارج لصالح عميل البنك ليحصل الأخير على عائد في دولة أخرى بعملة أجنبية، والهدف منه تفادي مخاطر حمل الأموال السفر، في الوقت الحالي لم يعد هذا النوع من الشيكات مستخدمًا بسبب انتشار استخدام البطاقات المصرفية مثل: Mastercard.

يمكنك الحصول على المزيد من المعلومات حول بنك مصر الخط الساخن وطريقة معرفة الرصيد في بنك مصر والخدمات المقدمة عن طريق الرابط المعلن: بنك مصر الخط الساخن وطريقة معرفة الرصيد في بنك مصر والخدمات المقدمة

الأحكام الخاصة بالشيك

- لا تشكل وفاة حامل الشيك أو إفلاسه عقبة أمام أداء الشيك إذا أصدره قبل وفاة حامل الشيك أو إفلاسه.

- لا يمكن استبدال الشيك بسند قرض آخر قبل استلامه.

- . يمكن للمسحوب عليه (أي البنك) رفض الشيك، إذا كان الأخير لا يتضمن جميع البيانات التي يجب توافرها في الشيك.

- إذا كان هناك فرق بين المبلغ المكتوب بالحروف والمبلغ المكتوب بالأرقام ، فإن البنك يدفع مبلغ الشيك المكتوب بالحروف.

- إذا كان الشيك يحمل عدة مبالغ مكتوبة بالأحرف والأرقام، فلا يتم دفع سوى الحد الأدنى من الشيك، ولا تشكل وفاة حامل الشيك أو إفلاسه عقبة أمام سداد الشيك إذا أصدره قبل وفاة أو إفلاس صاحب الشيك.

- لا يمكن استبدال الشيك بسند قرض آخر قبل استلامه.

- يمكن للمسحوب عليه (أي البنك) رفض الشيك، إذا كان الأخير لا يتضمن جميع البيانات التي يجب توافرها في الشيك.

- إذا كان هناك فرق بين المبلغ المكتوب بالحروف والمبلغ المكتوب بالأرقام، فإن البنك يدفع مبلغ الشيك المكتوب بالحروف.

- إذا كان الشيك يحمل عدة مبالغ مكتوبة بالأحرف والأرقام، فلن يتم دفع سوى الحد الأدنى من مبلغ الشيك.

- الموعد النهائي لتقديم الشيك إلى شباك المسحوب عليه (البنك) يقدر بـ (20) ثمانية أيام من تاريخ إصداره، ولكن في الحقيقة تمتد صلاحية الشيك إلى ثلاث (03) سنوات وثماني (08) أيام تبدأ من تاريخ صدوره ولكن يفقد حاملة بعض حقوقه في المطالبة بتسوية الشيك.

للمزيد من المعلومات حول عقوبة الشيك بدون رصيد وكيف تحمي نفسك من الشيك بدون رصيد يمكنك النقر على الرابط المرفق: عقوبة الشيك بدون رصيد وكيف تحمي نفسك من الشيك بدون رصيد

بعض النصائح عند كتابة الشيك

- التوقيع يتوافق مع التوقيع الذي لدى البنك عند فتح الحساب.

- لا تحذف أو تمسح أو تعديل على الجهاز

- يجب أن يكون اسم المستفيد واضحاً، دون ترك مسافات في مجال المستفيد، ويجب وضع خط لتجنب إضافة اسم آخر، وأن المبلغ مكتوب بشكل واضح بالأرقام والحروف.

- وعدم ترك مسافات بين الأرقام أو رسائل تاريخ ومكان تحرير الشيك.

- يجب أن يكون هناك توازن كافٍ.

- لا تكتب أي شيء في المساحة البيضاء السفلية للشيك.

يرشح لك موقع زيادة الإطلاع على المزيد من المعلومات حول فحص شيكات الشؤون الاجتماعية وشروط الحصول على المساعدات من خلال الرابط التالي: فحص شيكات الشؤون الاجتماعية وشروط الحصول على المساعدات

ما هي طريقة إثبات عدم الوفاء

- يمكن للمستفيد من الشيك الذي رفض البنك دفعه له إثبات هذا الرفض وفق القانون قبل انتهاء المدة القانونية للتقديم، ولهذا عليه تسليم الشيك للمحضر القضائي لتقديمه مرة أخرى للبنك، (صحيفة الاحتجاج) بسبب عدم كفاية أو عدم وجود رصيد.

- تعتبر هذه الورقة دليلاً على عدم الدفع، ويمكن لحامل الشيك التذرع بها لدى السلطات القضائية لدفع الشيك.

- يمكن للبنك أيضًا تقديم شهادة تثبت عدم السداد وسببه لعدم كفاية الرصيد، والتي يمكن الترافع بشأنها أيضًا.

طريقة كتابة الشيك بالحروف، وطريقة كتابة الشيك باللغة العربية، وأنواع الشيكات، والأحكام الخاصة بالشيك، وبعض النصائح عند كتابة الشيك، وما هي طريقة إثبات عدم الوفاء.